بررسی روند دلارزدایی و ایجاد نهادهای موازیِ بانک جهانی

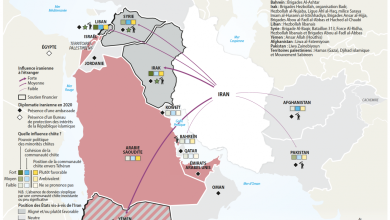

از جمله مسائلی که در دوران معاصر برای بسیاری از بازیگران جهانی بهعنوان یک دغدغه اصلی درآمده است، چگونگی رویارویی با نقش دلار در اقتصاد بینالمللی است. شایان توجه است که اقدامات یکسویه ایالات متحده، در استفاده ابزاری از دلار، با آغاز قرن 21 میلادی، اشکال جدیدی را تجربه میکند؛ تا جایی که از نظر تعدادی از اندیشمندان حوزه اقتصاد سیاسی بینالملل، هدف اصلی و پنهان ایالات متحده از راهاندازی جنگهایی همچون افغانستان (2001) و عراق (2003)، مبارزه با تسلیحات هستهای و تروریسم بینالمللی نبود بلکه این جنگها بر اساس ایده حفظ هژمونی دلار آمریکا بر اقتصاد جهان، طراحی و راهاندازی شدند. نکته قابلتوجهی که دراینبین وجود دارد، آن است که گرچه بررسی ترکیب ذخایر ارزهای خارجی نشان از آن دارد که حدود 58.8% از ذخایر جهانی، به دلار ایالات متحده اختصاص دارد ولی بااینحال باید توجه داشته باشیم که بنا به دلایلی همچون استفاده ابزاری ایالات متحده از دلار بهعنوان ابزار تحریم، تلاش کشورهای تجدیدنظرطلب در راستای متنوع سازی سبد ارزی خود، حرکت برخی کشورها در راستای تسویه با ارزهای ملی و خارج از چرخه دلار و همچنین افزایش میزان بدهیهای ایالات متحده، سلطه دلار در طول سالهای گذشته، روند نزولی را تجربه کرده است. متأثر از شرایط پدیدار شده، در طول سالهای گذشته، کشورهایی همچون فدراسیون روسیه، چین، هند و آفریقای جنوبی که از اعضای اصلی گروه بریکس هستند، درصدد برآمدهاند تا طیف گستردهای از ابتکارات را بهمنظور کاهش وابستگی خود به دلار، به منصه ظهور برسانند. تأسیس بانک سرمایهگذاری زیرساخت و بانک توسعه جدید، از جمله اقداماتی هستند که به نوبه خود نهتنها توانستند سلطه جهانی دلار را تحتالشعاع خود قرار دهند بلکه بهعنوان رقبایی قَدَر برای نهادهای غربی همچون بانک جهانی و صندوق بینالمللی پول مطرح هستند.

با وجود چندین دهه تسلط ایالات متحده بر جریان سرمایه و تجارت جهانی، برخی از کشورهای نوظهور عرصۀ سیاست و اقتصاد بینالملل در طول سالیان گذشته، بنا به دلایل مختلفی از جمله مقابله و یا مهار سیاست استفادۀ ابزاری از دلار بهعنوان عامل تحریم، تسهیل مبادلات ارزی بر مبنای پول ملیِ شرکایِ تجاری، ناپایداری و افزایش بدهی ایالات متحده و نگرانی از بروز بحران بانکی فراگیر، در پی جایگزین کردن و یا متنوعسازی ذخایر ارزیِ خارجی خود غیر از دلار هستند. به بیانی دقیقتر میتوان چنین اظهار داشت که «دلارزدایی»[۱] بهعنوان نقطه مقابل مفهوم «دلاریزه شدن»[۲]، به وضعیتی اشاره دارد که کشورها از راه آن، مبادرت به کمرنگ کردن نقش دلار در اقتصاد خود بهعنوان «واسطه مبادله»[۳]، «ذخیره ارزش»[۴] و «سنجش ارزش»[۵] کردهاند(Sachdeva, 2023).

متأثر از شرایط پدیدار شده و به طور مشخص پس از وقوع جنگ اوکراین که با استفاده ابزاری ایالات متحده از دلار در راستای تحریم و تنبیه فدراسیون روسیه (بلوکه کردن حدود ۶۰۰ میلیارد دلار از ذخایر مسکو در عرض چند روز) همراه بود، شاهد آن هستیم که روند دلار زدایی نسبت به گذشته، سرعت فزایندهای را تجربه کرده است؛ تا جایی که چین و فدراسیون روسیه، در سال ۲۰۲۲ میلادی تصمیم گرفتند تا حدود ۷۰% از تجارت ۱۸۰ میلیارد دلاری خود را با ارزهای ملی (یوآن ـ روبل) به انجام برسانند. علاوه بر این، همکاری اقتصادهای برزیل و آرژانتین برای ایجاد واحد پولی مشترک، تمایل کشورهای امارات متحده عربی و هند برای استفاده از «روپیه»[۶] در تجارت کالاهای غیرنفتی و همکاری فدراسیون روسیه و ج.ا.ایران برای راهاندازی یک ارز دیجیتال با پشتوانه طلا، نمونههایدیگری از این تحرکات هستند(Prasad, 2023).

نکته قابلتوجهی که دراینبین وجود دارد، آن است که گرچه در کوتاهمدت نباید انتظار پایان حاکمیت جهانی دلار را داشته باشیم ولی بااینحال شاهد آن هستیم که در شرایط کنونی، روند دلارزدایی و ایجاد سازوکارهای موازی با نهادهای مالی غربی، روند صعودی قابلتوجهی را به نسبت گذشته تجربه کرده است.

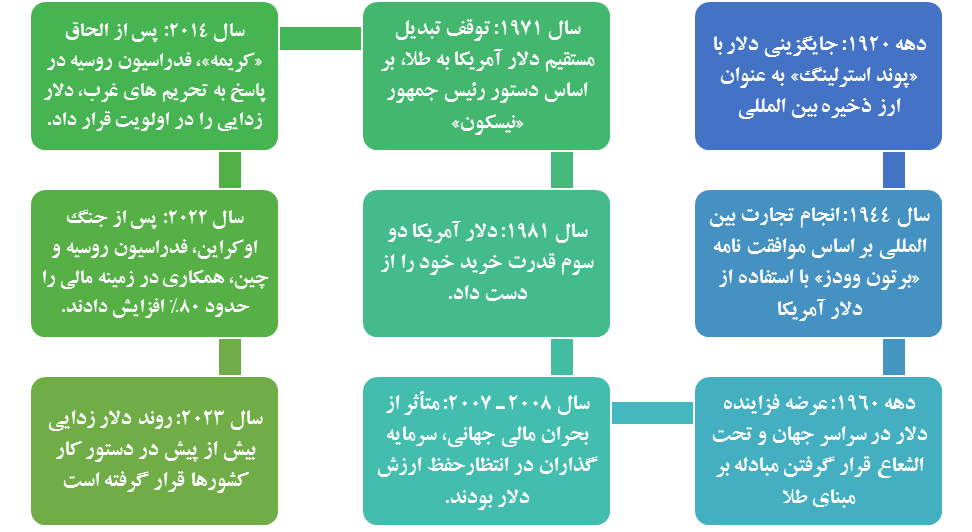

روند تسلط یابی دلار در تعاملات مالیِ جهانی

باوجود آنکه دلار آمریکا در طول دهههای متمادی، بر حوزههای تجارت جهانی و جریانات سرمایه تسلط داشته است ولی بااینحال، بسیاری از کشورها بنا به دلایل گوناگون، به دنبال جایگزینی برای دلار آمریکا هستند تا وابستگی خود را به ایالات متحده کاهش دهند. نکته قابلتوجهی که دراینبین وجود دارد، آن است که پس از جایگزینی دلار با «پوند استرلینگ» در دهه ۱۹۲۰ میلادی تا به امروز، همچنان دلار یکهتاز عرصه اقتصاد بینالملل باقی مانده است. بهواقع باید توجه داشته باشیم که بر اساس هشت متغیر «وامهای فرامرزی»[۷]، «اوراق بدهی جهان»[۸]، «حجم معاملات فارکس»[۹]، «ذخایر ارز خارجی در سطح جهانی»[۱۰]، «خرید تجاری/فاکتور»[۱۱] و «تبادلات سوئیفت»، [۱۲] همچنان دلار ایالات متحده که ۲۴٫۷۰% از تولید ناخالص داخلی و ۱۱٫۵۰% از تجارت جهانی را در اختیار دارد، جایگاه برتر را به خود اختصاص داده است.

جایگاه دلار در عرصه اقتصاد بینالملل

برخلاف گمانهزنیهایی که درباره به چالش کشیده شدن جایگاه جهانی دلار از راه نقش روبهرشد چین، تحولات فناورانه (رمزارزها) و یا ملاحظات ژئوپلیتیکی اظهار میشود ولی بااینحال باید توجه داشته باشیم که در حال حاضر، دلار آمریکا جایگاه ویژهای را در مقایسه با سایر ارزها در بازارهای نقدی و سوآپ به خود اختصاص داده است. بررسی ترکیب ذخایر ارزهای خارجی[۱۳] در پایان سال ۲۰۲۲ میلادی نشان از آن دارد که همچنان دلار آمریکا با رقم ۵۸٫۸% دارای بیشترین سهم از ذخایر ارزی جهان است.

پس از دلار آمریکا، به ترتیب یورو (۲۰٫۶%)، ین ژاپن (۵%)، پوند استرلینگ (۴٫۸%) و یوآن چین (۲٫۸%)، بیشترین ذخایر ارزهای عمده خارجی جهان را به خود اختصاص دادهاند. [۱۴]

نکته قابل تأملی که دراینبین وجود دارد، آن است که گرچه دلار توانسته است تسلط خود را در طول سالهای متمادی در عرصه اقتصاد سیاسی بینالملل تثبیت نماید ولی بااینحال باید توجه داشته باشیم که در خلال یک دهه اخیر، به سبب برخی عوامل که در ادامه به آنها اشاره خواهد شد، جایگاه جهانی دلار به نسبت گذشته تا حدودی تضعیف شده است.

مهمترین عوامل مؤثر بر کاهش سلطه جهانی دلار

استفاده از دلار بهعنوان ابزار تحریم، افزایش نسبی ذخایر غیردلاری و به طور مشخص طلا، تلاش کشورهای تجدیدنظرطلب در راستای تسویه مبادلات مالی فیمابین، از راه ارزهای ملی و افزایش بدهیهای مالی ایالات متحده، از جمله عواملی هستند که در شرایط کنونی، موجبات کاهش سلطه جهانی دلار را فراهم آوردهاند. متأثر از شرایط پدیدار شده، میتوان چنین اظهار داشت که جهان در حال حرکت از یک سیستم تکقطبی، به سمت سیستمی چندقطبی است که این امر به نوبه خود حاکی از آن است که جهان در حال دور شدن از دلار آمریکا و حرکت به سمت سبدی از ارزهای جهانی است(Wang and Canuto, 2023).

در چنین فضایی، انتظار میرود «یوآن» چین و «روپیه» هند، نقش قابل توجهی را در تبادلات تجاری منطقهای (حوزه آسیا) ایفا نمایند. در نگاهی کلی مهمترین عوامل مؤثر بر کاهش سلطه جهانی دلار را میتوان بهقرار زیر تشریح کرد:

۱٫ استفاده از دلار بهعنوان ابزار تحریم

از جمله عواملی که در طول سالیان اخیر، موجبات کاهش سلطه دلار بهعنوان مهمترین ذخیره ارزی جهانی را فراهم کرده است، مقوله استفاده ابزاری از آن بهمنظور تنبیه و تحریم کشورهای هدف از سوی ایالات متحده است. شایان توجه است که استفاده ابزاری از دلار، سبب شده است تا عموم کشورهای جهان، دلار را بهمثابه سلاحی تلقی نمایند که ایالات متحده از آن بهمنظور محقق کردن اهداف خود استفاده میکند. متأثر از شرایط پدیدار شده، شاهد آن هستیم که چین بهمنظور مدیریت شرایط موجود، ترکیب داراییهای خود در قالب اوراق خزانه ایالات متحده را از حدود یک تریلیون دلار به۸۵۹ میلیارد دلار کاهش داده است(Twain, 2023).

۲٫ تلاش در راستای متنوع سازی سبد ارزی کشور

نگهداری بهعنوان یک دارایی امن، در دسترس بودن و همچنین تأثیرپذیری به نسبت کمتر ذخایر طلا از شرایط تورم، از جمله دلایلی هستند که به نوبه خود، سبب شدهاند تا در طول سالهای گذشته، اقبال بیشتری نسبت به نگهداری طلا بهعنوان بخشی از ذخایر ایجاد شود. بر اساس آمارهای منتشر شده در اوایل سال جاری میلادی، به ترتیب کشورهای ایالات متحده (۴۸۰ میلیارد دلار)، آلمان (۱۹۸ میلیارد دلار)، ایتالیا (۱۴۴ میلیارد دلار)، فرانسه (۱۴۴ میلیارد دلار)، فدراسیون روسیه (۱۳۵ میلیارد دلار)، چین (۱۱۵ میلیارد دلار)، سوئیس (۶۱ میلیارد دلار) و ژاپن (۵۰ میلیارد دلار)، بیشترین میزان ذخایر طلا را به خود اختصاص دادهاند. [۱۵]

۳٫ تسویه با ارزهای ملی و خارج چرخه دلار

بررسیهای به عمل آمده نشان از آن دارد که در طول سالهای اخیر، انجام تبادلات تجاری با ارزهای ملی، به یک هنجار جدید برای کاهش وابستگی به دلار تبدیل شده است. در همین رابطه میتوان به توافق میان کشورهای مالزی، سنگاپور، انگلیس، سریلانکا، آلمان و کنیا اشاره کرد که تصمیم گرفتهاند بر مبنای روپیه هند، تجارت کنند. در اقدامی مشابه، چین که در جایگاه دومین اقتصاد برتر جهان قرار داد، تاکنون ۴۱ توافقنامه را با کشورهای مختلف برای انجام تبادلات دوجانبه بر اساس یوآن منعقد کرده است(Levy – Yeyati, 2021). بهواقع باید توجه داشته باشیم که استفاده از ارزهای ملی در تبادلات تجاری، سبب خواهد شد تا بهمرور، دلار، جایگاه تعیینکننده رو به افول بگذارد.

۴٫ افزایش میزان بدهیهای ایالات متحده

در دسامبر ۲۰۲۲ میلادی، مجموع بدهیهای ایالات متحده معادل ۱۲۳٫۴% از تولید ناخالص داخلی این کشور بوده است که همین عامل بهنوبه خود سبب شده است تا بیشتر کشورهایی که با ایالاتمتحده روابط تجاری دارند، از ناپایداری شرایط این کشور نگران باشند. به بیانی دقیقتر میتوان چنین اظهار داشت که کشورهای نامبرده، از ارقام بالای مربوط به وامهای خارجی ایالات متحده و هزینههای مربوط به بهره آنها نگران هستند؛ زیرا اعتقادشان بر این امر استوار است که در بلندمدت میتواند منتهی به بحران شود(Yuan, 2023).

۵٫ ارزیابی روند دلار زدایی و ایجاد نهادهای موازیِ بانک جهانی با تأکید بر گروه بریکس

در طول سالهای گذشته، اعضای برزیل، فدراسیون روسیه، چین، هند و آفریقای جنوبی که از اعضای اصلی «گروه بریکس» [۱۶] هستند، طیف گستردهای از ابتکارات را بهمنظور کاهش وابستگی خود به دلار دنبال کردهاند. در همین رابطه، فدراسیون روسیه، چین و برزیل کوشیدهاند تا مبادرت به استفاده بیشتر از ارزهای غیردلاری در معاملات درون و برونمرزی خود نمایند. بررسی آمارهای موجود حاکی از آن است که پکن و مسکو در سال ۲۰۲۲ میلادی، بیش از ۷۰% تجارت خود را با یوآن و روبل تسویه کردهاند. [۱۷]

علاوه بر این، کشورهای چین و برزیل، توافقاتی را مبنی بر انجام تبادلات فیمابین بر اساس ارزهای ملی منعقد کردهاند. بر اساس گزارش گمرک چین، تجارت دوجانبه چین و برزیل در سال ۲۰۲۲ میلادی، حدود ۱۷۱٫۴ میلیارد دلار بوده است که نسبت به مدت مشابه سال قبل، ۴٫۹% افزایش داشته است.[۱۸]

علاوه بر اقدامات مورد اشاره، اعضای گروه بریکس، با هدف تقویت یکپارچگی اقتصادیِ اعضا، کاهش نفوذ و در پی آن، تضعیف جایگاه دلار آمریکا بهعنوان ارز ذخیره جهانی، تشویق سایر کشورها به ایجاد اتحاد برای توسعه ارزهای منطقهای، کاهش خطرات مرتبط با نوسانات جهانی به دلیل اقدامات یکجانبه و کاهش وابستگی به دلار، در تلاش هستند تا واحد پولی جدیدی را مانند یورو و یا پول دیجیتال ایجاد نمایند. [۱۹]

بهمنظور فراهمسازی شرایط برای عملیاتی کردن ابتکار مورد اشاره اعضای بریکس در طول سالیان اخیر، ابتکارات قابلتوجهی را به منصه ظهور رساندهاند؛ برای مثال، در سال ۲۰۱۰ میلادی، «سازوکار همکاری بینبانکی بریکس، برای تسهیل پرداختهای بینبانکی اعضای بریکس به ارزهای محلی» راهاندازی شد. علاوه بر این، کشورهای عضو، در قالب «بریکس پی» [۲۰] در پی آن هستند تا سازوکار مشخصی را برای انجام تراکنشهای بینبانکی اعضا، بدون نیاز به تبدیل ارز محلی به دلار طراحی نمایند [۲۱] البته باید توجه داشته باشیم که تأسیس «بانک توسعه جدید» [۲۲] در سال ۲۰۱۴ میلادی، نقطه اوج تلاشهای انجام شده در راستای دلارزدایی و ایجاد بدیل برای نهادهای غربی است.

۶٫ بانک توسعه جدید و بانک آسیایی سرمایهگذاری زیرساخت، بهمثابه رقیب بانک جهانی

«بانک سرمایهگذاری زیرساخت»، [۲۳] در اکتبر ۲۰۱۴ میلادی با مشارکت ۲۲ کشور آسیایی در کشور چین پایهگذاری شد. این بانک، یکی از چهار نهادی است (بانک توسعه جدید، صندوقی برای مدیریت ذخایر ارزی کشورها و بانک توسعه سازمان همکاری شانگهای) که چین قصد دارد از طریق آن، بهمنظور معماری، یک نظام مالی نوین بهرهبرداری نماید. درباره ویژگیهای بانک نامبرده، رئیسجمهور چین در اکتبر ۲۰۱۳ میلادی و در نشست «اَپک» اعلام کرد بانک سرمایهگذاری زیرساخت، طرحهای زیرساختی (فرودگاه، راهآهن، جاده، ارتباطات و مخابرات و انرژی) منطقه آسیا ـ پاسیفیک را تأمین مالی خواهد کرد (Keatley, 2015).

شایان ذکر است که از دید پکن، این بانک میتواند بسیار راحتتر از «نهادهای برتون وودز»، وام و سرمایه لازم برای انجام پروژههای زیرساختی در حال انجام در کشورهای درحالتوسعه را در اختیار قرار دهد. به بیانی دقیقتر، پکن معتقد است که محدودیتهای اعمال شده از سوی نهادهای غربی و آمریکایی، تناسبی با نیازهای رو به گسترش سرمایهگذاری که میزان آن در آسیا برای دهه آینده توسط «بانک توسعه آسیایی» بالغبر ۸۰۰ میلیارد دلار برآورده شده است، ندارد (Yu, 2015).

از نظر ایشان، همین انگاره به نوبه خود توضیحدهنده چرایی اقبال گسترده کشورهای آسیایی به ابتکار چین، برخلاف مخالفت صریح ایالات متحده و بازداشتن متحدان نزدیکش همچون ژاپن، کره و استرالیا از پیوستن به این ابتکار است (Kirton, 2016).

نکته قابلتوجهی که دراینبین وجود دارد، آن است که اقدام بسیاری از همپیمانان واشنگتن (فرانسه، آلمان، ایتالیا و انگلیس) در راستای پیوستن به بانک نامبرده، ضربه مهلکی را به نظم آمریکایی جهان وارد کرده است. بهواقع ازآنجاییکه دارا بودن اقتصاد پیشرو و قدرتمند و جایگاه انحصاری در نهادهای مالی و پولی جهان، یکی از ابزارهای ابرقدرتی ایالات متحده به شمار میآید که بهواسطه کمک متحدان واشنگتن در جهان، محقق گردیده است؛ ازاینرو پیوستن متحدان غربی ایالات متحده به این بانک، یکی از مهمترین چالشهای اقتصادی ایالات متحده تلقی میشود (Perlez, 2015).

درباره بانک توسعه جدید نیز میتوان چنین اظهار داشت که این بانک در سال ۲۰۱۴ میلادی توسط اعضای بریکس بهعنوان جایگزینی برای سازمانهای بینالمللیِ غربی همچون «بانک جهانی» [۲۴] و «صندوق بینالمللی پول» [۲۵] تأسیس شد. از جمله ویژگیهای بانک نامبرده آن است که با برخورداری از سرمایه مجاز اولیه ۱۰۰ میلیارد دلاری، سرمایه پذیرفته شده اولیه ۵۰ میلیارد دلاری و سرمایهگذاری انجام شده ۱۰ میلیارد دلاری، در زمره بزرگترین بانکهای توسعهای جهان قرار دارد. [۲۶] با این حال، مهمترین ویژگی و جذابیت بانک توسعه جدید آن است که با تعریف «ترتیبات ذخایر احتیاطی»، [۲۷] سبب شده است تا نزدیک به ۲۲ کشور، درخواست رسمی خود را برای عضویت در بانک نامبرده ابراز دارند. [۲۸]

نکته قابلتوجهی که درباره بانک نامبرده وجود دارد، آن است که ایده اولیه و طرح بانک بریکس را میتوان منعکسکننده ناامیدی کشورهای نوظهور از ناتوانی صندوق بینالمللی پول و بانک جهانی، در خود اصلاحی با سرعتی مطابق با تغییرات اقتصاد جهانی و بهعنوان یک پروژه ضد هژمونیک توصیف کرد که بخشی از یک فرایند گستردهتر «چندقطبی سازی» است.

بهواقع، بانک در پی چندقطبی سازی در معماری اقتصادی و مالی جهان از راه تنوعبخشی به چارچوب نهادی و ابتکارات است که در نتیجه از دست رفتن وزن نسبی مراکز قدرت مانند بانک جهانی و سازمان تجارت جهانی، ضرورت آن احساس میشود؛ از جمله ویژگیهای بانک توسعه نوین آن است که برعکس بانکهای بینالمللی و توسعهای دیگر که عملکرد چندوجهی و گسترده دارند؛ (برای مثال بانک جهانی، طیف بسیار گسترده و متنوعی از فعالیتها از جمله تأمین مالی، کمکهای فنی، معین کردن شرطوشروط، هدایت راهبردها و سیاستهای اقتصادی و بخشی کشورها را ارائه میدهد)، بانک توسعه نوین قصد دارد به شیوهای متمرکز عمل نماید و خود را بهعنوان یک بانک تخصصی در حوزه زیرساخت و توسعه پایدار معرفی نماید.

جمعبندی

با پایان جنگ جهانی دوم و برآمدن نظام دوقطبی، ایالات متحده بهعنوان رهبر کشورهای سرمایهدار جهانی با ایجاد نهادهای متعدد و مختلف در تمامی عرصهها و زمینهها، سعی در افزایش و نهادینهسازی قدرت خود و همچنین تقسیم هزینهها با سایر کشورهای متحد داشت. با فروپاشی اتحاد جماهیر شوروی و به وجود آمدن جهان تکقطبی، ایالات متحده که دیگر رقیبی برای خود در عرصه بینالمللی نمیدید نهتنها نهادهای موجود را حفظ کرد بلکه مانع از انجام اصلاحات ساختاری در آنها باتوجهبه شرایط جدید جهان شد.

بهمرورزمان و با افزایش هزینههای نظامیگری ایالات متحده در عراق و افغانستان و خیزش اقتصادی قدرتهای نوظهور اقتصادی و کشورهای درحالتوسعه و تبدیل آنها به قدرت سیاسی و نفوذ دیپلماتیک، این کشورها که از تقسیم قدرت و حق رأی در نهادهای جهانی بهویژه در سازمانهای پولی و مالی رضایت نداشتند، ضمن پیگیری اصلاح آنها، درصدد ایجاد نهادهای مالی و پولی جدید برآمدند که ضمن حفظ پرستیژ تجدیدنظرطلبانه در مورد وضعیت ساختاریِ سازمانهای اقتصادی، تصویر بازیگر درون سیستم و غیر چالش طلب در مقابل هنجارهای بینالمللی را به جهان و قدرتهای سنتی ارائه کنند.

از سوی دیگر، با آغاز بحران اقتصادی در سال ۲۰۰۸ میلادی و افزایش انتقال سرمایه و ثروت از غرب به شرق و افزایش سرمایهگذاری در کشورهای حاضر در حوزه آسیا ـ پاسیفیک، جایگاه قدرتهای نوظهوری مانند چین و هند بیشازپیش ارتقا یافت. اقتصاد رو به رشد قدرتهای آسیایی بهویژه چین و هند و در کنار این دو کشور تا حدودی فدراسیون روسیه که در عرصه سیاسی هم مخالف یکجانبهگرایی ایالات متحده هستند و هم از سازوکار تقسیم قدرت در نهادی بینالمللی رضایت چندانی ندارند، موجبات تأسیس نهادهای موازی بهویژه در زمینه پولی و مالی را فراهم آورده است و در پی آن، زمینههای به چالش کشیده شدن هژمونی اقتصادی و نهادی ایالاتمتحده و غرب را ایجاد کردهاند.

از جمله اقداماتی که از سوی کشورها، در راستای تغییر در سامانههای مالی جهانی صورت گرفته، آن است که مبادرت به ایجاد بانک توسعه جدید و بانک آسیایی سرمایهگذاری زیرساختی کردهاند. علاوه بر این، مجموعه تلاشهای منظمی نیز از سوی کشورهای مورد اشاره و برخی دیگر از کشورهای تجدیدنظرطلب بهمنظور انجام تبادلات تجاری و مالی با ارزهای ملی و خارج از چرخه دلار هم صورت گرفته است که میتواند در آینده، تسلط جهانی دلار را تحتتأثیر خود قرار دهد.

با تشکر از جناب آقای مهرداد علهپور؛ پژوهشگر مسائل بینالملل و (دبیر میز چین گروه سیاست خارجی)